今年世界互联网大会的“丁磊饭局”,让不少此前针锋相对的对手们坐在了一起,比如马化腾和周鸿祎,比如俩手机巨头——华为消费者BG CEO余承东和小米CEO雷军。根据网络曝光的饭局照片,余、雷二人并排而坐、碰杯敬酒,画面其乐融融。

图源网络

不过饭局之外,华为与小米之间的暗战正在升级。

根据此前华为创始人兼总裁任正非的表态,在不断突破价格天花板之后,华为手机正在重拾对低端机市场的重视。而目前国内千元以内的智能手机市场,是小米占据绝对优势的领域。

任正非明确指出:华为要重视低端手机,“这个世界百分之九十几都是穷人,友商低端手机有穷人市场,不要轻视他们。华为也要做低端机,我们的老产品沉淀下来可能就是做低端机”。

有意思的是,此前,华为在手机业务上一直强调“质价比”和“利润为先”,余承东不久前表示,华为要在智能手机市场做到全球第一,首先要在高端机上赶超所有对手(详见全天候科技文章)。

一位熟悉华为消费者业务的人士对全天候科技分析称,华为重新调整了终端策略,与今年以来小米的崛起和华为在新兴市场的缺失有关系。

在智能手机布局中,华为一直坚持双品牌战略:“华为”定位高端市场,在国际上正面对战三星、苹果;“荣耀”则主打年轻人群体,直接PK互联网模式的小米。

虽然“华为”、“荣耀”均围绕高、中、低进行全产品线布局,但前者正变得愈发“高大上”,荣耀才是真正主打性价比的品牌。因此,上述人士认为,华为争夺低端机市场的使命很大程度上将由荣耀肩负。

今年11月底,荣耀总裁赵明与全天候科技对话时表示,“任总(任正非)提出重视低端机之后,荣耀的定位和产品线并未发生改变”,荣耀在中国市场不会走向低端,事实上销售均价一直在上升,但在国际市场,各个产品系的配比会发生很大改变。

随着荣耀的市场策略逐步转向海外,一场低端机大战即将打响。

华为为什么要重拾低端市场?

当全行业都在谈论“华为销量超过苹果、挑战三星”时,华为中、低端产品系的存在感并不强。事实上,华为手机一直在围绕全产品线布局。

从产品系列来看,华为旗下主要有商务旗舰Mate系列、时尚旗舰P系列、效仿OV模式主打线下的Nova系列、中低端机型的代表——畅享系列和麦芒系列;荣耀旗下则有Note系列、V系列、畅玩X和数字系列。“从整个销售来说,(华为)不可能选择放弃或只做某一个市场。”赵明说。

那么,华为在低端机市场表现究竟如何?

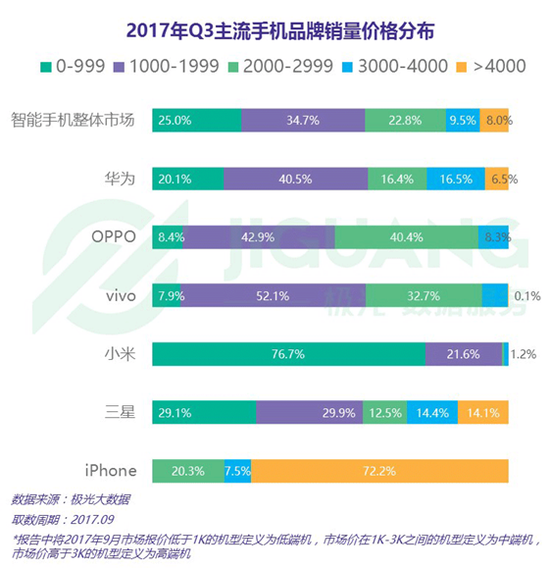

根据极光大数据发布的2017年第三季度主流手机品牌销量报告,在低端(1000元以下)、中端(1000-3000元)、高端(3000元以上)市场,华为(含荣耀)手机销量占比分别为20.1%、56.9%、23%。

在高端市场,除苹果、三星之外,华为在国内厂商中难逢敌手;中端市场布局中,华为销量略低于OV;相比之下,低端手机市场则是小米的天下,销量占比高达76.7%。

目前低端机市场表现最好的是小米的红米系列,数据显示,截至2016年6月,上市接近三年的红米系列共售出1.1亿部手机。

旭日大数据公布的2017年9月低端手机出货量排行榜中,小米、华为包揽前七

过去华为终端策略的重点不在利润微薄的千元机上。2015年,余承东就提出华为品牌手机将逐步退出低端市场,今后重点做2000元、3000元以上的产品,而2000元以下的产品将完全交给荣耀品牌。

不过,赵明告诉全天候科技,目前荣耀在中国市场销量最好的不是畅玩X系列等低端机。他指出,今年中国市场最大的特点是“小升级”,销售单价一直在提升,荣耀手机今年在电商渠道的均价提升了17.21%。

“比例是销售出来的,绝对不是设计出来的”,赵明告诉全天候科技,未来华为高、中、低产品线的比例也不会发生大的调整。12月7日,华为发布nova系列新品nova 2s,起售价2699元;11月28日,荣耀发布搭载麒麟970芯片、主打AI的新品荣耀V10,起售价2999元。从售价来看,两款新品均不属于低端机。

不过,赵明表示,华为在低端机市场上希望做到一点,那就是通过产品配置和体验来提速,“这是任总一直坚持的,对整个华为‘家族’影响特别大,就是要把低端机做到免维护、不坏”。

数据显示,目前中国智能手机的低端市场依然占有较大规模,千元机占据的市场份额有25%。而根据华为公布的2017年上半年经营业绩,在7301万台手机发货量中,华为P系列和Mate系列高端机合计销量为1450万台,这已经是华为高端机总销量较去年同期增长了一倍之后的结果。剩余5000多万台的出货量,贡献均来自中低端产品线。

小米重回升势,成低端市场收割者

除了低端市场的增长空间,令华为下决心重拾低端市场的另一个重要原因是小米的重新崛起。

2016年,小米经历了迄今为止最为艰难的一年。IDC数据显示,2016年的四个季度,小米智能手机出货量同比下跌分别为:32%、38.4%、42.3%、40.5%,全年出货量同比下跌达36%,市场份额也从2015年的15.1%下跌到了2016年的8.9%。

蛰伏一年后,小米在今年重新回到高速增长的轨道。根据IDC的数据,小米今年第三季度手机出货量达2760万台,增长102.6%,出货量业绩实现翻番。对此,雷军抑制不住内心的自豪,他对媒体说:“从来没有一家手机厂商在销量下滑之后还能振作起来,但是小米做到了。”

“拯救”小米的正是低端市场,其杀手锏就是千元机红米系列。据了解,目前红米手机用户量逼近2亿。红米系列还帮助小米打开了线下渠道市场的大门,近年来小米一直在积极布局全球小米之家线下直营店,开拓线下渠道。

根据Gartner发布的报告,截至今年第三季度,小米的全球销量已经重回前五名,赶超了vivo,市场占有率也提升了 3%。

在华为体系中,荣耀被定位为对抗小米的品牌。自2013年底脱离华为手机“单飞”以来,荣耀的角色很明确:走互联网渠道、主打性价比,直接PK互联网模式的小米。

但是,“过去一段时间华为在低端机市场的缺位,给了小米弯道超车的机会”,上述人士表示。近几年,国产手机为了提升自身的品牌溢价,获取更多的利润,多数放弃了低端性价比的战略,集体走中高端市场。在荣耀、OV集体发力中端市场时,小米几乎完全收割了低端市场。

据雷军透露,小米在今年前10个月已经完成今年销量7000万部的目标,今年有望实现9000万部的出货量,明年有望破亿。

不久前,雷军接受《中国企业家》杂志采访时,面对中国手机市场前五(华为、小米、OPPO、vivo、苹果)“谁会掉队”的问题,他回答说“反正去年大家都觉得我们要掉队(笑),但并没有。我们不会掉队的核心是,前五名里只有小米是以性价比为核心的”。

雷军认为,小米跟其它四家都不一样,“他们天天谈品牌溢价,就是希望东西卖得越来越贵,总之嫌自己挣的钱不够多,在说以利润为中心,我们自始至终、永生永世不会以利润为中心”,他说。

争夺海外新兴市场

小米的崛起还归功于海外市场的良好表现,尤其是印度等新兴市场。

据IDC数据显示,小米三季度在印度市场出货量为920万台,同比增长近三倍,环比增长翻了一番,并追平三星,以23.5%的市场份额与之并列成为印度市场第一大智能手机品牌。而920万台已经超过小米三季度全球总出货量的三分之一。

今年第三季度,印度智能手机出货量首次达到4000万部,同比增长23%,已经超过美国成为仅次于中国的全球第二大智能手机市场。不只是小米,目前,vivo、OPPO、联想这几家中国厂商都已全面进入印度市场,瓜分了印度智能手机57%以上的份额。

荣耀早已将眼光投向海外市场。赵明此前对全天候科技表示,已将中国市场更多交由中国区团队运作和管理,目前他的新身份是荣耀海外业务部部长,目标是将中国区的发展路径复制于海外。据了解,荣耀近两年海外出货量维持在总出货量的15%左右。过去几年,荣耀在欧洲、中东、马来西亚等地区和国家保持着翻番的发展速度。

根据荣耀官微,刚刚过去的“黑色星期五”,荣耀手机在意大利销量同比增长高达380%,英国销量同比增长达180%,西班牙、法国、德国均实现同比100%的增长率。

但目前在全球四大手机单国容量市场中,除了中国,华为在其他三大市场(印度、美国、巴西)均未进入市场前五。

此前,在华为的区域策略中,印度是个低价值的市场,投入产出比并不符合此前“利润为先”的战略。赵明表示,印度市场最大的问题在于大多数的品牌都没有赚到钱,不赚钱的事荣耀不会去做。他说:“小米线上做的不错,OV在印度线下比较成功,但是大规模的线下零售投入是很大的压力”。

据了解,华为低端机将主要在海外特别是新兴市场发力,目前华为已经开始调整在这些市场的策略。

据媒体报道,9月以来,华为在非洲肯尼亚推出了数款售价在100美元-200美元的低端智能手机。华为肯尼亚市场经理德里克·杜表示,华为之所以开始专注于低端市场,是因为肯尼亚消费者对价格十分敏感。他说:“100美元至200美元的市场将成为我们的一个核心市场,如果这部分市场做起来了,我们的整体市场份额就会提高。”

不过,发力低端和新兴市场,利润仍是个绕不开的话题。如果迟迟打不开销量,未来新的增长空间可能会受限;但要保证销量的持续增长,意味着要牺牲高端机型业务的利润来为低端业务补血。

数据显示,2016年全球智能手机营业利润为537.72亿美元,其中苹果、三星利润占比分别为79.2%和14.6%,中国手机品牌华为、OPPO、vivo利润占比均低于2%。